Sú prípady, kedy sa vlády rozhodnú riešiť záväzky, ktoré nahromadili súkromné firmy.

Je magická hranica predpísaná európskymi pravidlami – 60% z HDP – to najrozumnejšie, čo môžeme mať? Alebo máme radšej brať príklad od Estóncov (majú 10% z HDP), nebodaj od Japoncov (227% z HDP)? Na prvý pohľad jednoduchá otázka po dôkladnejších úvahách prerastie do veľmi komplikovaného problému. To by nás však nemal odrádzať od hľadania odpovede. RRZ sa tejto otázke plánuje venovať systematicky (aj v spolupráci s OECD) a prinášať tak viac analytických nástrojov na zmysluplnejšiu odbornú, ale i politicko-ekonomickú debatu. Prvá lastovička bola zverejnená tento týždeň.

Hneď na začiatku vám prezradím, že žiadna pevne stanovená bezpečná úroveň dlhu neexistuje. Mení sa to nielen od krajiny ku krajine, ale jej hodnota sa kolíše aj v čase. Veľké a silné krajiny si môžu dovoliť vyšší dlh, malé otvorené ekonomiky sa musia uspokojiť s nižšou hodnotou. V dobrých časoch finančné trhy tolerujú viac dlhu, v zlých časoch sa môžu vyskytnúť problémy s financovaním štátu aj pri nižších úrovniach dlhu. Dôveryhodné fiškálne plány do budúcnosti upokojujú trhy, kým chaotická fiškálna politika zvyšuje riziká bankrotu. Zdravý finančný sektor je taktiež výhodou, na druhej strane záchrana bánk cez verejné financie môže raketovo zmeniť pohľad trhov na udržateľnú hodnotu dlhu krajiny. Podobné tvrdenia by som mohol napísať aj v súvislosti s dopadmi starnutia populácie na verejné financie, výšky štátnych aktív alebo napríklad existencie vlastnej menovej politiky. Ako vidíme, hovoriť o bezpečných úrovniach dlhu predpokladá analýzu veľa rôznych faktorov. Ako to chce teda RRZ robiť?

Základnou stratégiou je aplikovať rôzne užitočné metódy, ktoré nám pomôžu lepšie chápať dynamický vývoj dlhu. Tu by som rád spomenul tri cesty, po ktorých sa plánujeme vydať.

Prvou cestou je aplikácia teoretických modelov (na slovenských dátach) na vyčíslenie tzv. fiškálneho limitu. Nedávno zverejnená štúdia je presne o tejto alternatíve. Tento prístup nepredpokladá, že vysoký dlh je možné zvládať pomocou vyššej inflácie (v rámci menovej únie je to rozumný predpoklad). Zároveň ani neráta s tým, že čiastočný bankrot je strategickým rozhodnutím vlády (ale skôr dôsledok tlaku podmienok na trhu). Potom je celkom ľahké si predstaviť, že bude existovať nejaká hranica dlhu (fiškálny limit), kedy finančné trhy prestanú veriť v schopnosť vlády zvládať situáciu. Od čoho taký limit závisí? Od špecifík rozpočtu, od stavu ekonomiky a od očakávaní ohľadom budúcej fiškálnej politiky. Vysvetlím. Je ľahké si povedať, že ak bude zle, stačí zvýšiť dane alebo znížiť výdavky. Môže sa totiž stať, že konsolidovať nepôjde či už z ekonomických alebo politických dôvodov. Dane sa dajú zvyšovať iba o určitú hranicu. Darmo by sme zvýšili daň z príjmu hoci aj na 70%, viac by do rozpočtu už nepritieklo kvôli vyššiemu obchádzaniu platenia daní. Na druhej strane aj zníženie výdavkov má svoje limity, obzvlášť v prípade transferov. Len ťažko by vláda politicky ustála 20-percentné zníženie dôchodkov. Ešte by som rád zdôraznil, že v zlých časoch začínajú byť rizikovejšími už nižšie úrovne dlhu, čo platí aj pre zlú hospodársku politiku. „Smrteľnou“ kombináciou je robiť zlú fiškálnu politiku v zlých časoch.

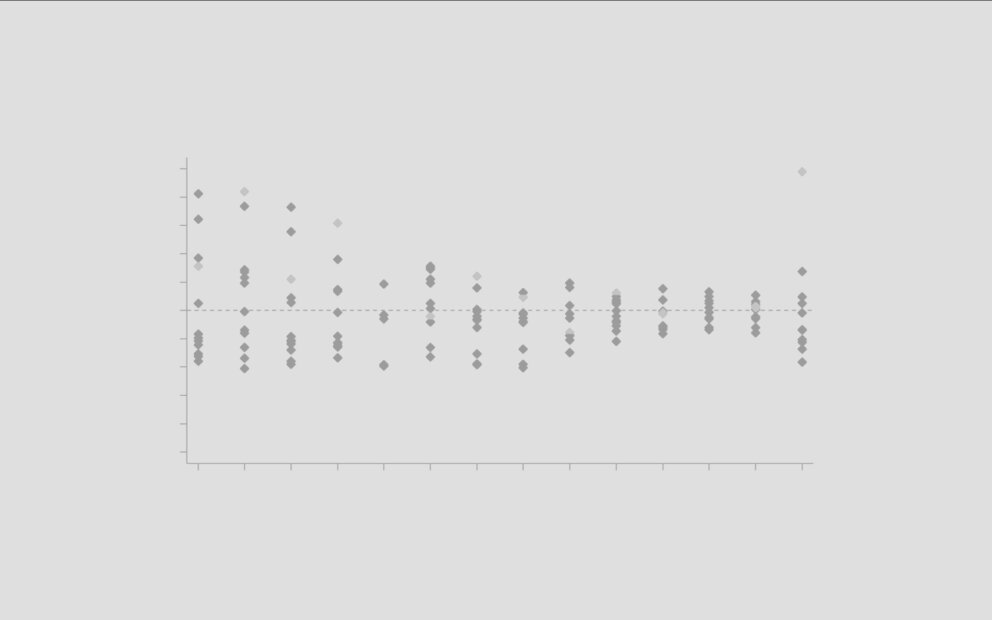

Druhou alternatívou je skontrolovať výsledky teoretického modelu empirickou analýzou. Pozrieť sa na rôzne krajiny, ktoré v minulosti mali problémy s dlhom. Zároveň vyrátať výšku rezervy, ktorá by nás bezpečne držala pod problémovými úrovňami. Načo všetko je potrebné si nechávať fiškálny priestor? Kandidátov je niekoľko: starnutie populácie, podpora ekonomiky v kríze, podpora finančného sektora v kríze alebo napríklad možné nadhodnotenie výkonu ekonomiky.

Tretím uhlom pohľadu je maximalizácia rastu cez vládne investície. Z nich často profitujú aj budúce generácie a preto je na mieste ich financovať aj dlhovými nástrojmi. Má to však svoje hranice, keďže dodatočné prínosy postupne klesajú.

Bez toho, aby som predbiehal závery týchto analytických prác je jasné, že pri bezpečných úrovniach dlhu si treba skôr predstaviť pásmo, než konkrétnu magickú hodnotu. Prvotné výpočty ukazujú, že takéto pásmo v prípade Slovenska je pod 60% z HDP.